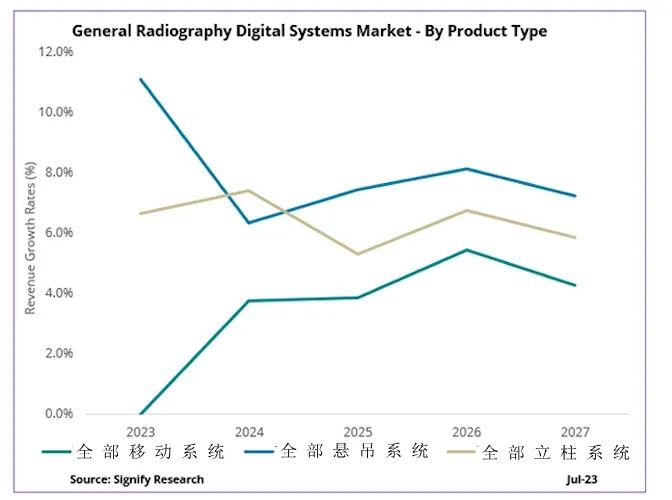

近日,英國醫療科技市場調研公司Signify Research發布了《2023年普放&透視報告》①,其數據顯示,2022年-2027年,固定式DR的市場前景比移動DR更為有利,復合年增長率(CAGR)將達7.2%。

對于移動DR來說,由于2020年-2021年新冠疫情期間的訂單量激增,一定程度上透支了需求,導致更換周期提前,在未來幾年持續對市場產生影響,將移動DR的復合年增長率(CAGR)限制在了3.5%。

2022年-2027年,透視設備市場預計將保持較為穩定的2.1%復合年增長率,不過面臨著替代產品競爭加劇、檢查量減少以及市場整合限制擴大等挑戰。

聯影醫療的DR銷售在2022年大獲成功,收入增長10%,并打入北美和西歐等成熟市場,同時其在歐洲、中東和非洲的DR銷售額翻了四番。鑒于中國市場的激烈競爭程度,聯影取得如此增長是值得稱道的,聯影在中國市場的DR銷售額占了其DR總收入的80%以上。

中國廠商大多集中于低端產品市場,價格戰是主要競爭手段。隨著國內設備更新周期的臨近,許多DR系統現在都達到了其使用壽命的末期,大量需求被釋放出來,中國廠商正在盡力把握這個機會;他們在國際上的競爭市場則集中在價格較為敏感的國家/地區,比如東歐、印度、俄羅斯、拉丁美洲和非洲,而在這些國家/地區,國際知名品牌廠商會持續受到當地供應商的挑戰,特別是在中國和印度,因為當地政府更多地鼓勵采購本土產品。

同時,隨著中國廠商不斷增加在高端產品上的研發投入,也將進一步攪動高端DR的市場局勢。

在普放領域,新進廠商不斷出現,市場愈加趨向飽和,因此競爭也越來越激烈。

在這樣的逆境里,DR廠商必須把戰略重點放在常規銷售和產品一次性安裝之外的方面。比如,成熟型廠商越來越關注托管服務及運輸服務,提高運營效率,與低成本市場的競爭對手區分開來,這也使廠商能夠建立起穩定的循環收入流。

受宏觀經濟壓力、預算限制等因素影響,醫療機構也對多模式服務(multimodality service deals)更感興趣,因為更具成本效益。

由于DR市場盛行管理服務協議和長期合同,因此新進者在成熟市場面臨巨大挑戰;同時,完整的產品組合(包括數字工具及服務)越來越重要,這也增加了挑戰性。

上述種種對于以聯影醫療為代表的中國廠商構成了重大挑戰。中國廠商正在致力于跨境出海,以期能夠取代成熟市場及新興市場的競爭對手,而全球老牌廠商正在將重點從單項技術或產品轉向為銷售整條產品線及服務,加強自身市場地位。

許多國家都面臨放射科醫生和技術人員短缺、而患者和檢查量不斷增加的矛盾。同時,由于通貨膨脹壓力和全球經濟的不確定性,醫療機構預算有限,加劇了上述矛盾。

因此,減少對技術人員經驗的依賴、向“去技術化放射”(deskill radiography)轉變的趨勢,都促進了對自動化工作流程解決方案的需求,比如實現智能協議和患者定位、一鍵檢查和自動圖像旋轉等。人工智能支持下的工作流程減少了掃描時間,能夠檢查更多患者,正在從“有備無患”轉變為“必須具備”的功能,對購買決策的影響越來越大。

致力于開發高端產品的廠商正在積極擴展其人工智能功能,既有本地(內部)算法開發,也包括與第三方人工智能開發商越來越多的合作。比如,愛克發與韓國AI影像初創公司Lunit合作,在Musica工作站上搭載“Insight CXR”工具,識別胸部異常,提醒放射科醫生注意關鍵發現,并幫助優先處理患者病例。這類合作使得愛克發能夠更直接地與GE醫療的Critical Care Suite和富士膠片的FDR AQRO在高端移動DR市場展開競爭。

(文章來源于互聯網)

全部商品分類

全部商品分類